Производство цемента в стране в 2006 году превысит прошлогодние показатели и, по прогнозам, составит не менее 9%, достигнув 53 млн тонн.

Правительственные программы говорят о том, что динамичный рост спроса на цемент продолжится в среднесрочной перспективе.

Сейчас в цементной промышленности России действует 50 заводов с проектной мощностью 69,2 млн т. Однако только 7 из них котируются на рынке (RTS-board).

К настоящему момента цементная промышленность уже является высоко концентрированной отраслью. Большинство крупных российских заводов сведены в холдинги. Вокруг немногих, оставшихся независимыми, разворачивается борьба за контроль.

Ключевыми игроками цементной промышленности в России являются холдинги "Евроцемент групп" (15 заводов) и "Сибирский цемент" (4 завода). Кроме того, есть ряд сильных региональных игроков: группа РАТМ (1 завод) "Парк-групп/Baring Vostok" (2 завода) и "Мордовцемент" (2 завода). Несколько российских заводов также контролируются иностранными инвесторами.

По оценкам специалистов холдинга "Евроцемент", ежегодные потребности в цементе в России составят 85-90 млн тонн к 2010 году. При этом за счет собственного производства даже при сохранении сегодняшних довольно высоких темпов роста объемов производства в России -выпуск цемента в России cоставит около 75 млн тонн. Соответственно, дефицит составит не менее 10 млн тонн в год. Это означает, что у российских заводов имеется существенный потенциал для роста производства.

Российская цементная отрасль имеет хорошие перспективы развития. В советское время страна была крупнейшим производителем цемента: с 1962 по 1990 годы она занимала первое место в мире по производству цемента, производя более 80 млн тонн цемента в год. И хотя в 90-е годы отрасль утратила свои позиции, с начала 2000 года дела серьезно пошли на поправку. Благодаря активному строительству, развернувшемуся в России, производство цемента выросло с 2000 года в 1.5 раза.

При этом спрос на продукцию цементных заводов продолжает устойчиво расти, и в среднесрочной перспективе он обгонит предложение. Стоит отметить, что цементная промышленность имеет циклический характер и зависит от активности строительства в стране. Россия сейчас находится на восходящем тренде цикла отрасли и в среднесрочной перспективе будет иметь высокие темпы роста объемов производства.

Сильные стороны

- Увеличение спроса на цемент служит сильным фактором поддержки роста компаний цементной отрасли

- Низкие тарифы на ключевое сырье для производства цемента - газ и уголь - увеличивают конкурентоспособность российских компаний и повышают рентабельность бизнеса в сравнении с мировыми конкурентами

- Отсутствие заменителей цемента. Низкая эластичность спроса позволяет компаниям поднимать цены на продукцию в ответ на рост себестоимости

Слабые стороны

- Непрозрачность предприятий цементной отрасли

- Хроническое недоинвестирование заводов

- Сильная зависимость от тарифов естественных монополий (60% себестоимости)

- Использование более затратного и энергоемкого мокрого способа производства цемента вместо более эффективного сухого, который практикуется в развитых странах

- Высокие транспортные издержки ограничивают экспансию компаний.

Отметим, что главной проблемой в получении инвестиций и ограничения потенциала роста является непрозрачность производителей цемента и отсутствие кредитной истории. До сих пор ни одно предприятие не отчитывается по стандартам МСФО, что затрудняет в целом оценку цементного бизнеса.

Стоит также отметить, что в России за последние 35 лет не было построено ни одного цементного завода. На существующих предприятиях высокий износ оборудования: в среднем по отрасли он составляет около 70%.

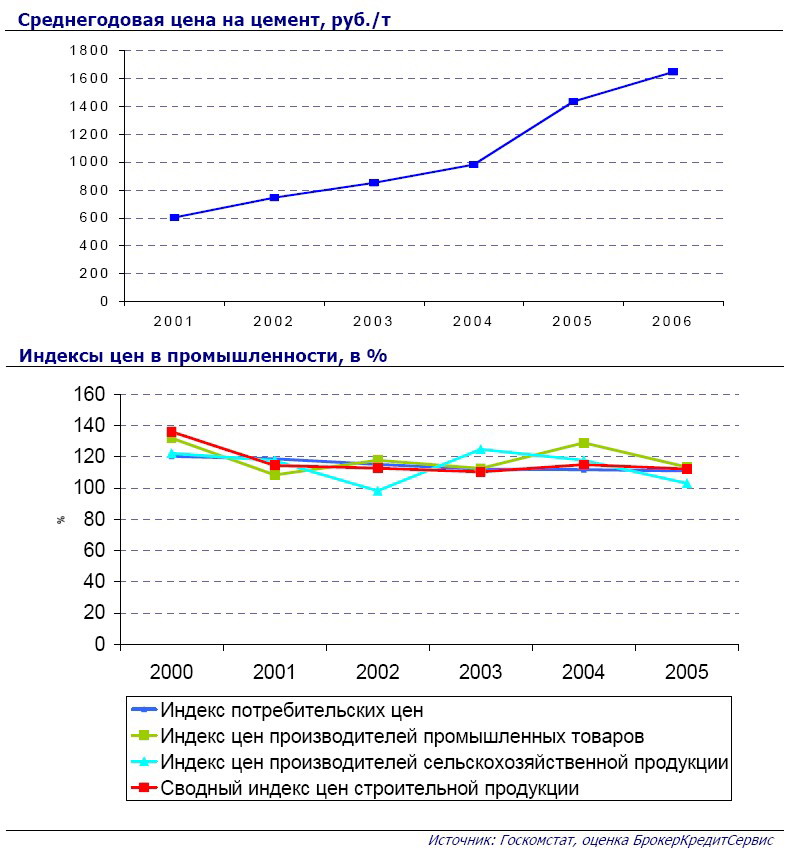

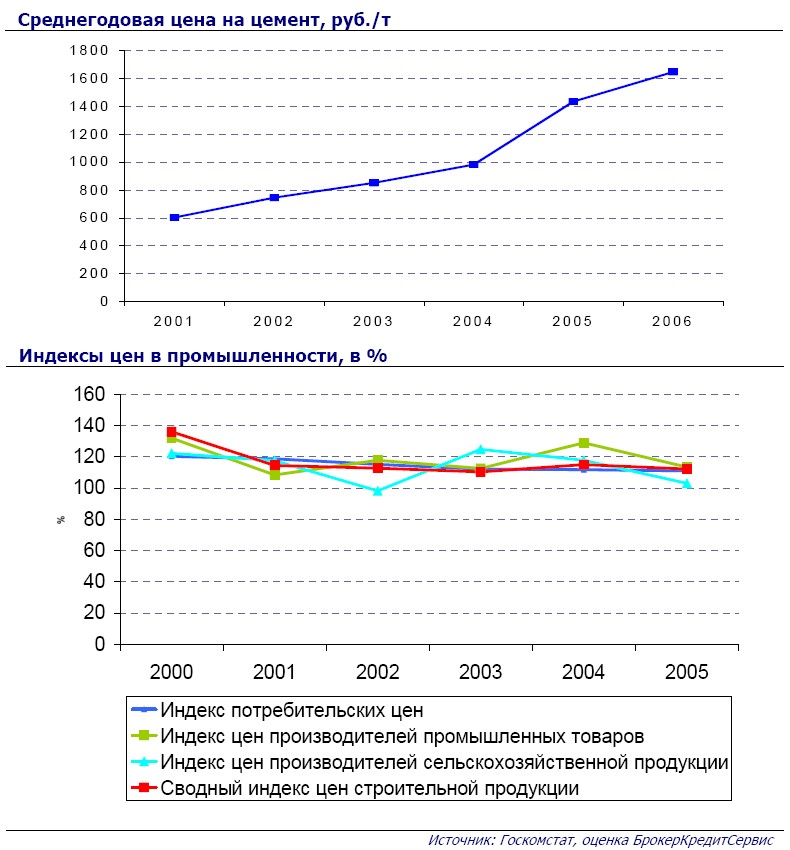

Цены на цемент, по данным Ассоциации строителей России, выросли более чем в 3.5 раза с 2000 года. При этом рост цен является скачкообразным. В 2004 году цены выросли на 47%, в 2005-м - еще на 50%. Рост объемов потребления цемента, несмотря на рост цен, свидетельствует об устойчивости спроса и о том, что альтернативы цементу на сегодняшний день нет. А это значит, что предприятия, производящие цемент, имеют хорошую базу для динамичного развития.

Заметим, что рост цен на цемент зачастую бывает скачкообразным и непрогнозируемым. Так, например, "Евроцемент" в прошлом году, купив несколько заводов, одномоментно поднял цены на цемент практически в два раза. Тот факт, что такой скачкообразный рост цен возможен, свидетельствует о высокой монополизации отрасли. Но это, в свою очередь, предоставляет дополнительные возможности для роста независимых производителей цемента: потребители как экономические рациональные субъекты рынка в этой ситуации будут искать альтернативные источники поставок по более низким ценам, и, таким образом, для независимых производителей появляется дополнительный потенциал для роста объемов продукции.

Тем не менее в росте цен на цемент есть и объективные причины. Главной проблемой для цементных предприятий является рост тарифов естественных монополий: их доля в структуре издержек составляет около 60%. Поэтому предприятия реагируют на любое повышение тарифов естественных монополий довольно чутко и в ответ вынуждены повышать цены.

По прогнозам предприятий, если сохранится та же динамика роста тарифов естественных монополий, как и в настоящее время, цена цемента вырастет на 120% к 2010 году, и, таким образом, российские цены сравняются со среднеевропейскими: тонна цемента будет стоить не менее $90. Если тарифы будут расти более быстрыми темпами или же увеличатся темпы строительства и спрос, цены на цемент легко перешагнут уровень в $100 за тонну. Повышение цен на цемент увеличит рентабельность цементного бизнеса и повысит объем его доходов. Это значит, что перспективы развития предприятий цементной промышленности выглядят вполне привлекательно.

Стоит также отметить, что, несмотря на динамичный рост объемов производства цемента, цементная промышленность еще не вышла на объемы производства, которые существовали в начале 90-х. Это значит, что мощности заводов все еще полностью не загружены, и, следовательно, цементные заводы сохраняют серьезный потенциал роста объемов выпуска даже при минимальных инвестициях в производство.

Доля России в мировом производстве цемента, на первый взгляд, невысока – чуть более 2%. Однако в мировом рейтинге стран-производителей Россия занимает шестое место, а по размеру установленных мощностей – пятое место.

Основные мировые производители цемента

|

2004 |

2005 |

2004 |

2005 |

|

Выпуск, млн.т. |

Выпуск, млн.т. |

Мощности, млн.т. |

Мощности, млн.т. |

|

США |

99 |

99.1 |

105 |

106 |

|

Бразилия |

38 |

39 |

45 |

45 |

|

Китай |

934 |

1000 |

850 |

850 |

|

Египет |

28 |

27 |

35 |

35 |

|

Франция |

21 |

20 |

22 |

22 |

|

Германия |

32 |

32 |

31 |

31 |

|

Индия |

125 |

130 |

150 |

150 |

|

Индонезия |

36 |

37 |

42 |

42 |

|

Иран |

30 |

32 |

33 |

35 |

|

Италия |

38 |

38 |

46 |

46 |

|

Япония |

67.4 |

66 |

76 |

74 |

|

Р. Корея |

53.9 |

50 |

62 |

62 |

|

Мексика |

35 |

36 |

40 |

40 |

|

Россия |

43 |

45.8 |

65 |

65 |

|

Саудовская Аравия |

23.2 |

24 |

24 |

24 |

|

Испания |

46.8 |

48 |

40 |

40 |

|

Таиланд |

35.6 |

40 |

50 |

50 |

|

Турция |

38 |

38 |

35 |

35 |

|

Вьетнам |

25.3 |

27 |

20 |

22 |

|

Прочие |

381 |

392 |

330 |

346 |

|

В мире |

2130 |

2220 |

2100 |

2120 |

Цементная промышленность во всем мире сейчас находится в очень хорошей форме: наблюдается сильный спрос на цемент в большинстве стран. Потребление цемента растет наибольшими темпами в 8% в развивающихся экономиках, в остальных странах темп роста составляет 3-6%.

Российская цементная промышленность, таким образом, находится в числе самых быстрорастущих мировых индустрий с темпами около 9%, при этом в ближайшие годы можно прогнозировать увеличение темпов роста. Более высокий темп роста может быть в том числе обеспечен ростом экспорта в страны АТР, где наивысшие темпы роста спроса на продукцию строительной индустрии. Это наилучшая возможность для заводов, находящихся на Дальнем Востоке.

Мировой спрос на цемент, по оценкам, продолжит устойчиво расти и увеличится на 4.7% к 2010 году - до 2.8 млрд тонн. При этом в отдельных регионах темп роста будет составлять 20-30%, и в основном это будет происходить на рынках развивающихся экономик. В России в том числе.

Таким образом, помимо внутреннего рынка российские производители имеют хорошие возможности для экспансии и на рынке международном. Цены на отечественную продукцию все еще значительно ниже среднемировых из-за более низких издержек в силу меньшей стоимости топлива, и поэтому продукция является более конкурентоспособной при завоевании новых ниш и международных рынков сбыта в среднесрочной перспективе. Единственная здесь главная трудность - оптимизация логистики поставок.

Российские производители уже начали увеличивать объемы поставок за рубеж, о чем свидетельствует статистика. По данным Государственной таможенной службы, экспорт цемента в 2005 году вырос на 53% по сравнению с предыдущим годом. При этом стоимостной объем экспорта превысил $160 млн. Главный прирост объемов вывоза цемента из России обеспечил рынок Казахстана, который традиционно является главным импортером российского цемента.

Тем не менее Россия в связи с большим спросом на внутреннем рынке также активно импортировала цемент: стоимостной объем поставок в 2005 году составил чуть более $24 млн. То, что импорт продолжает осуществляться, означает: российские производители имеют дополнительный потенциал для роста производства за счет замещения импорта.

Главным недостатком российских цементных заводов является то, что они используют мокрый способ производства цемента (см. таблицу ниже), который гораздо более энергоемкий, чем используемый в развитых странах мира сухой способ. Поэтому для компаний важно постепенно переходить на более прогрессивные энергосберегающие технологии.

При мокром способе производства цемента в процессе используется вода, поэтому впоследствии требуется еще проводить обжиг, что увеличивает затраты топлива.Эта технология сдерживает рост эффективности и является главным негативным фактором российской цементной промышленности.

Подавляющий объем цементных мощностей России расположен в Центральном федеральном округе. При этом безусловным лидером производства цемента здесь является Белгородская область, которая производит и максимальный объем продукции в целом по стране. Наибольший прирост выпуска цемента среди основных производителей в прошлом году был зафиксирован в Кемеровской области (+46 %) и в Челябинской области (+32%).

Сводная таблица данных по российским заводам

|

Предприятие |

Регион |

Проектная мощность, млн тонн |

Год запуска |

Способ производства |

Используемое

топливо |

|

Новороссцемент |

Краснодарский край |

4.6 |

1958 |

мокрый, сухой |

газ |

|

Осколцемент |

Белгородская область |

3.7 |

1976 |

мокрый |

газ |

|

|

Брянская область |

3.6 |

1899 |

мокрый |

газ |

|

|

Красноярский край |

3.5 |

1955 |

мокрый |

уголь |

|

Мордовцемент |

Мордовия |

3.45 |

1948 |

мокрый |

газ, мазут |

|

Спасскцемент |

Приморский край |

3.4 |

1976 |

сухой |

уголь, мазут |

|

|

Кемеровская область |

2.7 |

1966 |

мокрый |

газ, мазут |

|

|

Пермская область |

2.7 |

1955 |

мокрый |

газ |

|

|

Новосибирская область |

2.6 |

1962 |

мокрый |

газ |

|

|

Московская область |

2.5 |

1912, 1929 |

мокрый |

газ |

|

|

Саратовская область |

2.5 |

1897 |

мокрый |

газ, мазут |

|

Ульяновскцемент |

Ульяновская область |

2.5 |

1965 |

мокрый |

мазут |

|

Сухоложскцемент |

Свердловская область |

2.4 |

1972 |

мокрый |

газ |

|

|

Волгоградская область |

2.4 |

н. д. |

мокрый газ |

|

|

|

Челябинская область |

2.3 |

1957 |

мокрый газ |

|

|

|

Белгородская область |

2.2 |

н. д. |

мокрый |

газ |

|

|

Самарская область |

2 |

н. д. |

мокрый |

мазут |

|

Михайловцемент |

Рязанская область |

1.9 |

1964 |

мокрый |

газ |

|

|

Липецкая область |

1.8 |

1963 |

сухой, комбинирован. |

газ |

|

Пикалевское объединение «Глинозем» |

Ленинградская область |

1.5 |

1959 |

мокрый |

газ, мазут |

|

|

Челябинская область |

1.5 |

1954 |

сухой |

газ |

|

Цесла |

Ленинградская область |

1.4 |

1961 |

сухой |

уголь, горючий сланец |

|

|

Черкесия |

1.4 |

н.д. |

мокрый |

газ |

|

Савинский цементный завод |

Архангельская область |

1.4 |

н. д. |

мокрый |

уголь |

|

|

Иркутская область 1,2 |

1.2 |

1957 |

мокрый |

уголь, мазут |

|

Щуровский цементный завод |

Московская область |

1.2 |

1870 |

н. д. |

|

|

Новотроицкий цементный завод |

Оренбургская область |

1.2 |

н. д. |

уголь |

|

|

Невьянский цементник |

Свердловская область |

1.1 |

1988 |

сухой |

газ |

|

|

Кемеровская область |

1 |

1943 |

сухой |

газ |

|

|

Красноярский край |

0.093 |

н. д. |

мокрый |

уголь |

|

Махачкалинский цементно-помольный производственный комбинат |

Дагестан |

0.9 |

1996 |

н. д. |

|

|

Теплоозерский цементный завод |

Еврейская АО |

0.8 |

1949. |

мокрый |

мазут |

|

Подгоренский цементник |

Воронежская область |

0.7 |

1932 |

сухой |

уголь, газ |

|

ГМК «Норильский никель» |

Красноярский край |

0.7 |

1935 |

мокрый |

газ |

|

|

Бурятия |

0.66 |

н.д. |

мокрый |

уголь |

|

|

Республика Коми |

0.6 |

1950 |

мокрый |

уголь |

|

|

Челябинская область |

0.43 |

1950 |

мокрый |

газ |

|

Яшкинский завод строительных материалов |

Кемеровская область |

0.4 |

н.д. |

мокрый |

уголь |

|

|

Якутия |

0.37 |

1971 |

мокрый |

газ |

|

Камчатцемент |

Камчатская область |

0.35 |

середина 70-х |

помольный |

н. д. |

|

Подольск-Цемент |

Московская область |

0.33 |

1874 |

мокрый газ |

|

|

Сенгилеевский цементный завод |

Ульяновская область |

0.3 |

1913 |

мокрый |

мазут |

|

Пашийский цементно-металлургический завод |

Пермская область |

0.25 |

н. Д. |

глиноземистый |

н. д. |

|

Верхнебаканский цементный завод |

Краснодарский край |

0.24 |

н. Д. |

сухой |

газ |

|

Колымацемент |

Магаданская область |

0.15 |

середина 70-х |

помольный |

|

|

Алцем |

Алтайский край |

н. д. |

н. д. |

мокрый |

уголь |

|

Опытный цементный завод |

Санкт-Петербург |

н. д. |

1961 |

н. д. |

н. д. |

|

Сода |

Башкирия |

н. д. |

н.д. |

мокрый |

газ |

При подготовке материала использовались данные агентства "БрокерКредитСервис" и ИА InfoLINE.

(с) NSP.SU

Независимый строительный портал

Независимый строительный портал

https://san-epidem.ru

https://san-epidem.ru